Desember 2025 menjadi bulan yang penuh warna bagi pasar saham Amerika Serikat. Setelah mengalami tekanan di awal tahun akibat kebijakan tarif “Liberation Day” dan penutupan pemerintahan terpanjang dalam sejarah, Wall Street berhasil bangkit dan menutup tahun dengan kinerja impresif. Pada penutupan 31 Desember, Dow Jones Industrial Average berada di 48.063,29, S&P 500 di 6.845,50, dan Nasdaq Composite di 23.241,99. Meski sesi terakhir tahun ini diwarnai koreksi tipis, ketiga indeks utama membukukan kenaikan tahunan yang solid: S&P 500 naik +16,39%, Nasdaq melesat +20,36%, dan Dow Jones bertambah +12,97%.

Kinerja positif ini tidak terlepas dari kebijakan Federal Reserve yang melakukan tiga kali pemangkasan suku bunga sepanjang tahun 2025, termasuk pemotongan 25 basis poin pada FOMC Meeting tanggal 10 Desember yang membawa Fed Funds Rate ke kisaran 3,50%–3,75%. Langkah ini menjadi angin segar bagi sektor industri dan keuangan yang sempat tertekan oleh rezim “higher for longer” di tahun sebelumnya. Namun, euforia pemangkasan suku bunga mulai mereda di akhir bulan Desember, seiring investor melakukan profit taking dan bersiap menghadapi volatilitas awal tahun.

Sentimen investor di Wall Street sangat dipengaruhi oleh data inflasi dan pasar tenaga kerja. Laporan CPI November menunjukkan inflasi hanya 2,7% year-on-year, lebih rendah dari ekspektasi 3,1%. Core CPI juga turun ke 2,6%, menandakan tekanan harga mulai melandai. Data pengangguran naik sedikit ke 4,6%, dengan klaim pengangguran mingguan turun ke 199.000, jauh di bawah konsensus. Kondisi ini memperkuat ekspektasi pelonggaran moneter lanjutan di 2026, meski The Fed menegaskan bahwa ruang penurunan suku bunga berikutnya akan sangat bergantung pada data ekonomi terbaru.

Sektor teknologi tetap menjadi motor utama reli pasar. Saham-saham AI seperti Nvidia, Micron, dan Palantir mencatat kenaikan spektakuler, didorong oleh permintaan chip AI yang melonjak. Namun, reli AI juga memicu kekhawatiran valuasi yang terlalu tinggi, sehingga aksi jual di sektor teknologi sempat mengguncang pasar global pada pertengahan Desember.

Bursa saham Eropa menutup tahun 2025 dengan performa terbaik sejak 2021, meski sesi terakhir diwarnai koreksi tipis. Indeks Stoxx 600 turun 0,1% ke 592,19 pada 31 Desember, namun secara tahunan melonjak 16,66%. FTSE 100 Inggris mencatat kenaikan 22% sepanjang tahun, DAX Jerman melesat 22%, dan CAC 40 Prancis naik 10%.

Kenaikan ini didorong oleh penurunan suku bunga, stimulus fiskal, dan rotasi investor dari saham teknologi AS ke sektor-sektor pasar modal Eropa yang menawarkan valuasi lebih menarik. Sektor perbankan dan pertahanan menjadi penggerak utama di pasar modal Eropa. Saham perbankan seperti Lloyds, Barclays, dan NatWest masing-masing naik 79%, 78%, dan 62% sepanjang tahun 2025, sementara Standard Chartered dan HSBC melesat 84% dan 50%.

Kebijakan bank sentral Eropa relatif stabil di Desember. European Central Bank (ECB) mempertahankan suku bunga deposit di 2,0% untuk keempat kali berturut-turut, dengan proyeksi inflasi turun ke 2,1% dan pertumbuhan ekonomi zona euro diperkirakan 1,4% di 2026. Bank of England (BoE) justru memangkas suku bunga ke 3,75%, mengikuti langkah The Fed, seiring inflasi Inggris yang turun ke 3,2% dan ekspektasi CPI mendekati 2% di kuartal II 2026.

Sentimen investor Eropa juga dipengaruhi oleh isu geopolitik dan energi. Ketegangan Rusia–Ukraina tetap menjadi sumber volatilitas, dengan harga minyak Brent bergerak di kisaran USD 62–63 per barel, tertekan oleh pasokan global dan harapan damai yang belum terwujud. Sektor energi dan pertambangan di FTSE 100 mencatat kinerja cemerlang, seperti Fresnillo yang naik lebih dari 500% sepanjang tahun 2025 berkat reli harga emas dan perak, serta Antofagasta dan Endeavour Mining yang meningkat lebih dari dua kali lipat sepanjang tahun. Di sisi lain, sektor ritel dan otomotif menunjukkan pemulihan, didorong oleh laporan penjualan yang kuat dan prospek kebijakan AS yang lebih ramah terhadap standar efisiensi bahan bakar.

Pasar saham Asia menutup 2025 dengan kinerja yang beragam. Hang Seng Index Hong Kong menjadi salah satu penggerak pasar Asia, naik sekitar 30% dan mengungguli benchmark global seperti S&P 500 dan Nasdaq. Reli Hang Seng didorong oleh pemulihan sentimen terhadap aset China setelah Presiden Trump mengumumkan kesepakatan dagang baru yang menurunkan tarif barang China dari lebih 100% menjadi sekitar 15%. Hal ini memberikan dorongan besar bagi perusahaan teknologi dan sumber daya, seperti Tencent, Alibaba, dan SMIC yang mencatat kenaikan tajam.

Di China, Shanghai Composite dan CSI 300 bergerak mixed, dengan CSI 300 naik 0,29% ke 4.634,06 pada penutupan 24 Desember. Data PMI manufaktur resmi menunjukkan ekspansi pertama sejak Maret, naik ke 50,1 di Desember, mengindikasikan stabilisasi permintaan dan produksi. Namun, sektor properti masih menghadapi tekanan, dan PBOC mempertahankan kebijakan moneter akomodatif dengan fokus pada penurunan biaya pendanaan serta dukungan terhadap inovasi teknologi dan UMKM.

Namun, tidak semua sektor menikmati reli. Saham-saham EV China seperti Li Auto dan BYD mengalami penurunan dua digit akibat pengurangan subsidi dan kekhawatiran atas permintaan domestik. Sektor konsumer dan pendidikan juga menghadapi tekanan, seperti Meituan dan New Oriental Education yang turun tajam di Hang Seng.

Desember 2025 menjadi bulan penting bagi pasar komoditas. Harga emas melonjak 66% sepanjang tahun, menembus USD 4.500 per ounce dan mencatat kinerja terbaik sejak 1979. Perak bahkan naik 163%, sementara platinum dan tembaga juga mencetak rekor baru, didorong oleh pelemahan dolar, ketegangan geopolitik, dan ekspektasi pelonggaran moneter global. Harga minyak Brent bergerak di kisaran USD 62–63 per barel, tertekan oleh pasokan global dan ketidakpastian geopolitik, terutama terkait perang Rusia–Ukraina dan sanksi terhadap energi Rusia.

Pasar modal Indonesia menutup Desember 2025 dengan kinerja yang sangat kuat dan positif, ditandai oleh kenaikan Indeks Harga Saham Gabungan (IHSG) ke level tertinggi sepanjang sejarah. IHSG ditutup pada level 8.646,94 pada tanggal 31 Desember 2025, mencatatkan kenaikan sebesar 1,62% secara bulanan dan 22,13% secara tahunan. Sepanjang bulan Desember, IHSG sempat mencapai level all-time high di 8.710,70 pada 8 Desember, dengan kapitalisasi pasar saham menembus kisaran Rp16.000 triliun.

Likuiditas pasar saham mengalami lonjakan signifikan pada Desember 2025. Rata-rata nilai transaksi harian saham mencapai sekitar Rp27,19 triliun, tertinggi sepanjang sejarah Bursa Efek Indonesia. Peningkatan likuiditas ini menunjukkan tingginya partisipasi investor, terutama investor domestik ritel, yang sepanjang 2025 perannya semakin dominan dan menjadi penopang utama perdagangan di tengah fluktuasi arus dana asing. OJK mencatat bahwa proporsi transaksi investor ritel telah meningkat hingga sekitar 50% dari total transaksi pasar selama 2025, naik signifikan dibandingkan tahun sebelumnya.

Dari sisi aliran dana asing, Desember 2025 menjadi titik balik penting. Investor asing membukukan pembelian bersih di pasar saham Indonesia sebesar kurang lebih Rp12,24 triliun, setelah pada bulan-bulan sebelumnya cenderung mencatatkan aksi jual bersih. Meskipun secara akumulatif sepanjang 2025 investor asing masih mencatatkan net sell, arus masuk yang terjadi pada Desember mencerminkan perbaikan persepsi terhadap risiko Indonesia serta meningkatnya daya tarik valuasi pasar saham domestik dibandingkan negara emerging market lainnya.

Penguatan tidak hanya terjadi di pasar saham. Pasar surat utang negara juga menunjukkan kinerja yang positif pada Desember 2025. Yield Surat Berharga Negara (SBN) mengalami penurunan secara bulanan, mencerminkan meningkatnya minat investor terhadap aset berpendapatan tetap. Investor asing mencatatkan pembelian bersih SBN sekitar Rp6,49 triliun pada Desember, menegaskan daya tarik pasar obligasi Indonesia di tengah stabilitas makro dan ekspektasi suku bunga global yang lebih longgar ke depan.

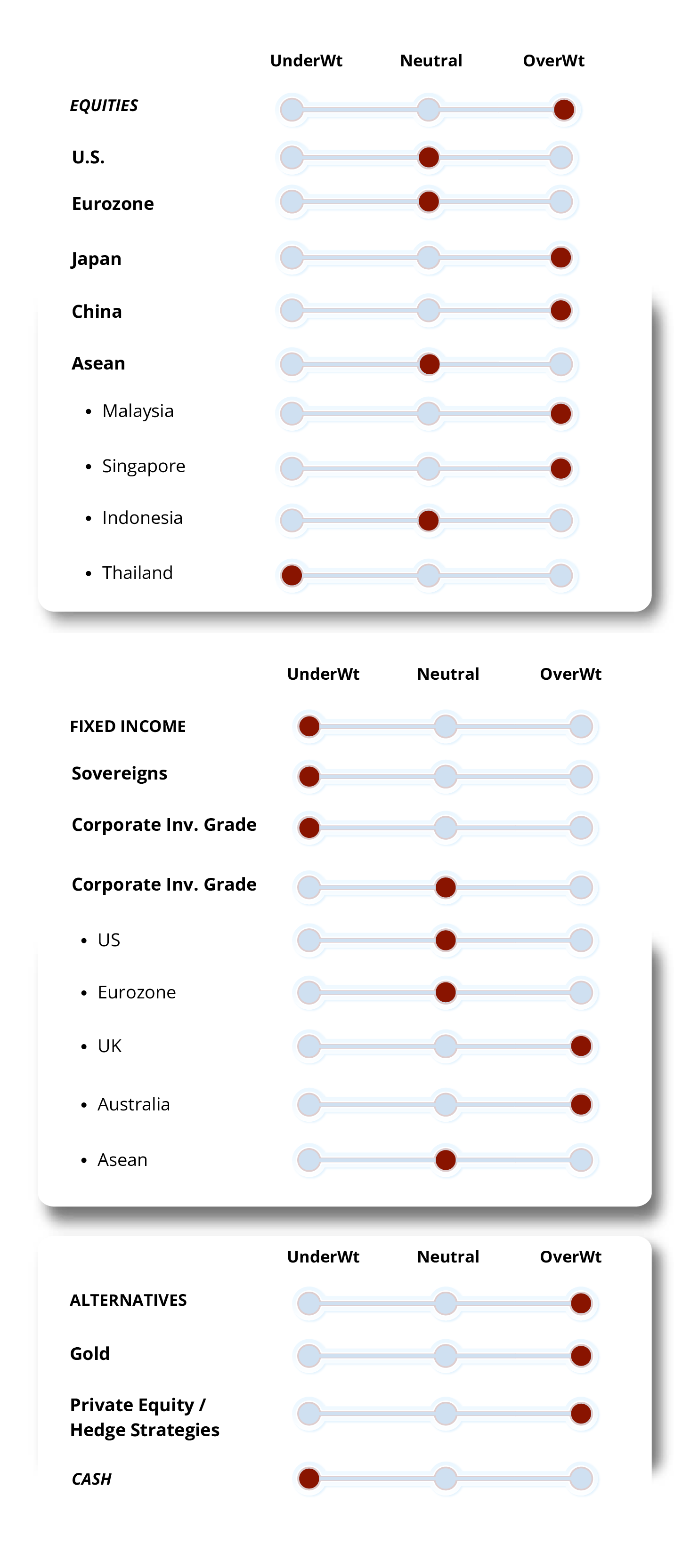

Di kuartal pertama tahun 2026, CIO Regional Private Banking merekomendasikan aset alokasi sebagai berikut: overweight di pasar saham dan emas; underweight di pasar obligasi dan cash. Kami mempertahankan outlook neutral untuk pasar saham Amerika Serikat (AS), dengan pandangan bahwa tema AI di AS saat ini menurut kami belum memasuki wilayah bubble dan pertumbuhan laba yang kuat mendukung momentum. Kami menyarankan untuk tetap selektif dan fokus pada saham-saham teknologi berkualitas tinggi. Target indeks S&P 500 untuk akhir 2026 di 7.300.

Kami juga mempertahankan outlook overweight untuk pasar saham Hong Kong/China dengan melihat gap valuasi antara Indeks Hang Seng Tech dan Nasdaq yang seharusnya menyempit seiring dengan kemajuan China dalam AI. Selain itu, China memiliki kapasitas energi yang cukup, yang merupakan keuntungan kompetitif yang signifikan. Target indeks Hang Seng untuk akhir 2026 di 30.100.

Obligasi masih menjadi salah satu aset untuk dikoleksi di tahun ini dengan memanfaatkan tactical trading untuk mendapatkan tingkat pengembalian hasil yang lebih optimal.

Note: penjelasan lebih lengkap terkait rekomendasi aset alokasi secara keseluruhan, hubungi Private Banker Anda.

Aset Alokasi Q1 2026

Sumber : CIMB Chief Investment Office

Penutupan Pasar Saham Global 31 Desember 2025

Sumber : Bloomberg

Penutupan Pasar Komoditi 31 Desember 2025

Sumber : Bloomberg

Imbal Hasil 10 Tahun 31 Desember 2025

Sumber : Bloomberg

*DISCLAIMER*

Informasi ini dipersiapkan oleh PT Bank CIMB Niaga Tbk. (CIMB Niaga) dengan mencantumkan materi dari sumber referensi yang dianggap dapat dipercaya oleh Bank. Namun demikian, Bank tidak menjamin keakuratan dan kelengkapan semua proyeksi, pendapat atau fakta-fakta statistik lainnya yang tercantum dalam materi informasi tersebut. Pencantuman data kinerja masa lalu hanya untuk asumsi perhitungan, sehingga tidak dapat dipergunakan untuk menjamin kinerja di masa datang. Informasi ini bukan suatu penawaran penjualan untuk membeli suatu produk investasi tertentu, dan tidak dianggap sebagai suatu nasihat investasi, serta tidak bertujuan untuk membentuk suatu dasar keputusan investasi. Investor harus menetapkan sendiri setiap keputusan investasi sesuai dengan kebutuhan. Informasi ini dapat berubah sewaktu-waktu tanpa pemberitahuan sebelumnya. Untuk informasi lebih lanjut, hubungi Private Banker Anda.

1. Indeks USD (DXY)

DXY [USD Indeks] selama bulan Desember 2025 mengalami penurunan sebesar 1,82% dimana pembukaan di awal Desember berada di angka/level 99,48, begitu juga angka tertinggi di bulan Desembernya ada di angka 99,56. Dan penutupannya di akhir bulan Desember 2025 berada pada angka 98,28, begitu juga angka terendah di bulan Desember berada pada angka 97,75. Secara keseluruhan penurunan DXY [USD Indeks] di bulan Desember dilihat dari angka pembukaan dan penutupan pada bulan Desember adalah sebesar 1,23%.

Pelemahan indeks dolar (DXY) sebesar kurang lebih 1,23% hingga 1,82% selama Desember 2025 didorong oleh kombinasi moneter agresif dari Federal Reserve (The Fed), data ekonomi yang melandai, serta dinamika politik Amerika Serikat. Beberapa faktor yang mempengaruhi atau mendukung pelemahan mata uang DXY [USD Indeks] di bulan Desember adalah:

Data yang dirilis pada Desember 2025 menunjukkan bahwa ekonomi AS tidak lagi "terlalu panas", sehingga menghilangkan alasan bagi Federal Reserve untuk mempertahankan suku bunga tinggi:

Pelemahan tajam DXY terjadi karena adanya divergensi kebijakan yang kontras:

Kekacauan di berbagai belahan dunia justru melemahkan Dolar karena kekhawatiran akan stabilitas ekonomi AS sebagai pemimpin global:

Kesimpulan Analisa

Kombinasi dari suku bunga AS yang turun, suku bunga Jepang (Yen) yang naik, dan data manufaktur serta retail AS yang lesu menciptakan "badai sempurna" yang menjatuhkan DXY. Pelemahan sebesar 1,8% dalam satu bulan mencerminkan perpindahan modal besar-besaran dari Amerika Serikat menuju pasar negara maju lainnya yang mulai menawarkan imbal hasil lebih menarik secara relatif (seperti Jepang).

2. EURUSD

Pergerakan mata uang EURUSD di bulan Desember ini bergerak dalam range tidak terlalu lebar, bisa dikatakan sideways selama 6 bulan terakhir ini dengan penguatan sekitar di 1,88% setelah bulan mengalami sedikit penguatan. Pada bulan November ini pembukaan market berada pada angka 1,1593 dan angka terendah berada pada level 1,1590 sedangkan pada penutupan market di bulan Desember berada pada angka 1,1746 dengan angka tertinggi di bulan tersebut berada pada level 1,1808. Dilihat dari pembukaan dan penutupan mata EURUSD hanya bergerak sebesar 1,32% selama bulan Desember tersebut.

Berdasarkan data ekonomi dan peristiwa yang terjadi sepanjang Desember 2025, penguatan EURUSD sebesar 1,32%-1,88% (bergerak dari area 1,1600 ke arah 1,1800) didorong oleh divergensi kebijakan antara Bank Sentral Eropa (ECB) dan Federal Reserve AS, serta ketahanan data internal zona euro.

Berikut adalah analisis fundamental mendalam untuk periode tersebut:

Situasi geopolitik pada Desember 2025 memberikan dampak unik terhadap nilai tukar:

Kesimpulan Analisis

Penguatan sebesar 1,32%-1,88% pada Desember 2025 merupakan kombinasi dari melemahnya dolar AS (akibat data ketenagakerjaan AS yang memburuk) dan tangguhnya fundamental Eropa.

3. GBPUSD

Pergerakan mata uang GBPUSD di bulan Desember dengan penguatan sebesar 2,7%, dimana pembukaan market di bulan Desember pada level 1,3265 dan angka terendahnya pada bulan tersebut adalah 1,3180. Untuk penutupan bulan Desember berada pada level 1,3473 dan angka tertinggi berada pada level 1,3535. Dilihat dari angka pembukaan dan penutupan mata uang GBPUSD selama bulan Desember, bisa dikatakan GBPUSD mengalami penguatan sebesar 1,87%.

Pergerakan GBPUSD sepanjang Desember 2025 menunjukkan dinamika yang menarik dengan penguatan bersih sebesar 1,87%. Berikut adalah rangkuman faktor fundamental utama yang memengaruhi pasangan mata uang ini hingga awal Januari 2026:

Pada pertemuan kebijakan moneter Desember 2025, BoE memutuskan untuk menurunkan suku bunga sebesar 25 bps dari 4% menjadi 3,75%, alasan penurunan adalah pemotongan ini merupakan yang keenam kalinya sejak Agustus 2024. BoE melihat inflasi telah turun jauh dari puncaknya (saat ini di level 3,2%) dan ekonomi Inggris menunjukkan tanda-tanda perlambatan yang membutuhkan stimulus tambahan. Meskipun ada pemangkasan, BoE menyatakan bahwa setiap keputusan pemotongan di masa depan akan menjadi “closer call” (lebih sulit diputuskan). Mereka akan sangat bergantung pada data tenaga kerja dan inflasi sektor jasa yang masih dianggap cukup tinggi. Menariknya, meskipun suku bunga turun (biasanya melemahkan mata uang tersebut), GBP tetap mampu menguat karena pasar melihat BoE tidak akan memangkas suku bunga secepat atau seagresif Bank Sentral AS (The Fed) di tahun 2026 mendatang.

4. AUDUSD

Pergerakan mata uang AUDUSD di bulan Desember mengalami penguatan (bullish) sebesar 2,93% lebih baik dari kedua mata uang rivalnya yaitu EUR dan GBP (sideways). Pembukaan mata uang AUDUSD di bulan Desember berada pada level 0,6541 dan angka terendah yang pernah dicapai AUDUSD di bulan tersebut adalah 0,6537. Penutupan mata uang AUDUSD di bulan Desember berada pada level 0,6673 dan angka tertinggi yang pernah dicapai pada bulan tersebut adalah 0,6727. Secara keseluruhan dilihat dari angka pembukaan dan penutupan AUDUSD di bulan Desember, maka AUDUSD bertumbuh 2,03% pada bulan tersebut. Beberapa faktor yang mempengaruhi atau mendukung penguatan mata uang AUDUSD di bulan Desember adalah:

Pada pertemuan 9 Desember 2025, RBA memutuskan mempertahankan suku bunga tetap pada angka 3,6% dan ini sudah bertahan ketiga kalinya secara berturut-turut sejak penurunan terakhirnya sebesar 25 bps pada bulan Agustus 2025. Sikap RBA masih tetap hawkish (cenderung ketat), dimana Gubernur Michele Bullock menegaskan bahwa tidak ada rencana penurunan suku bunga dalam waktu dekat. Sebaliknya, dewan RBA telah mendiskusikan kemungkinan kenaikan suku bunga jika risiko inflasi terus berlanjut. Market/pasar memperkirakan adanya kenaikan suku bunga pada tahun 2026 sekitar 3,85%, tetapi semua itu tergantung data inflasi dan data ekonomi terbaru. Pertemuan berikut ada pada bulan Februari 2026.

Ketegangan antara China dan Taiwan, yang diperparah oleh pernyataan dukungan militer dari Jepang, menciptakan risiko off-shore yang signifikan. Sebagai mitra dagang utama China, ketidakstabilan di wilayah tersebut merupakan ancaman “awan mendung” bagi mata uang AUD. Jika konflik memanas, AUD yang bersifat risk-sensitive berisiko mengalami pembalikan arah (reversal) mendadak.